从市场参与端来看,网下投资者对成长层企业的关注度持续升温,尤其是A类投资者,对未盈利企业展现出显著的长期看好态势。这一情绪背后,既源于板块聚焦的赛道潜力,也得益于科创板差异化的监管安排:通过股票简称加“U”标识、专项风险揭示等制度设计,在支持创新企业上市融资的同时,有效防控市场风险,实现了创新支持与风险管控的平衡。

当前,未盈利企业的 “摘 U”进程已成为市场焦点。据统计,科创板开板以来累计上市的57家未盈利企业中,已有21家在上市后实现盈利并顺利摘“U”,占比达36.84%。其中,距离当前最近完成摘“U”的企业为微电生理,于2025年3月31日正式取消“U”标识。

更值得关注的是,2025 年上半年,35 家成长层存量企业整体亏损较上年同期减少 60.91%,显著的减亏趋势为后续 “摘 U” 进程奠定基础。随着 2025 年三季度业绩报告陆续披露,哪家企业将率先完成新一轮 “摘 U”,成为市场近期重点追踪的方向。

变化一:更多A类投资者加注未盈利企业,长期看好

随着首批未盈利企业登陆科创板成长层,网下投资者的申购热情同步升温,其中A类投资者的获配积极性较以往显著提升。

从网下申购数据来看,资本市场对3只新股长期价值普遍看好。禾元生物A1、A2档对应申购量占比分别为38%、39%;必贝特对应申购量占比为26%、40%;西安奕材对应申购量占比为45%、32%。三家企业锁定期更长、比例更高的两档申购量占比均超6成,凸显资本市场对未盈利硬科技企业成长逻辑的认可。

Wind 数据进一步印证了这一趋势。科创板成长层中,网下A类投资者申购数量占比超80%的企业共计8家。其中,最新上市的西安奕材与禾元生物跻身前三,而排名第一的智翔金泰于2023年6月20日上市,这意味着时隔两年半,A类投资者通过高申购占比,再次释放出对未盈利企业更强烈的长期看好信号。

即便从最低占比来看,网下A类投资者的参与度也保持高位。青云科技网下A类投资者占比为53.9%,可见近年来该类投资者对科创板成长层未盈利企业的申购占比始终处于较高水平,且随着新企业上市,这一占比进一步提升。

变化二:减亏趋势明显,4家或有望摘“U”

今年7月13日,上交所发布《上海证券交易所科创板上市公司自律监管指引第5号 —— 科创成长层》,其中针对科创板企业摘“U”规则作出关键区分,核心在于 “新老划断”。

对于指引发布前已上市且尚未首次盈利的科创板公司,满足“上市后首次实现盈利”这一条件即可调出成长层、顺利摘“U”;而指引发布后新注册的未盈利企业,则需适用更严格的标准,符合“最近两年净利润均为正且累计净利润≥5000万元”或“最近一年净利润为正且营业收入不低于1亿元”。

这一规则调整后,市场焦点则集中到指引发布前的 32 家未盈利科创成长层企业身上。随着 2025 年半年报、三季度报的陆续披露,32 家企业中谁将率先达标摘 “U”,成为当前科创板市场的重要看点。

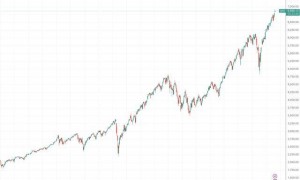

从整体盈利数据来看,科创板未盈利企业的减亏趋势已较为明显。Wind 数据显示,目前科创板 35 家带 “U” 上市企业,2025 年上半年归母净利润总和为 – 45.94 亿元,较去年同期的 – 117.51 亿元大幅收窄,整体亏损减少 60.91%;即便对比 2024 年年报与 2023 年全年数据,这部分企业的亏损规模也呈现下降态势。

从2025年半年报数据来看,目前或有4家企业有望实现摘“U”。具体来看,寒武纪今年上半年业绩表现最为突出,实现归母净利润10.38亿元、扣非归母净利润9.13亿元;百济神州-U实现归母净利润4.5亿元、扣非归母净利润2.61亿元;奥比中光-U归母净利润为0.6亿元,扣非归母净利润为0.3亿元;中巨芯-U实现归母净利润0.08亿元、扣非归母净利润0.01亿元。

4家公司2025年半年报数据均已显现上市后首次实现盈利,以扣除非经常性损益前后的孰低值为准这一要求。除百济神州-U尚未披露今年三季度业绩外,另外3家今年三季度业绩表现延续了半年报的盈利趋势,进一步提升了短期内完成摘 “U” 的概率,而后续有关2025年年报业绩的披露或成为4家企业能否率先突围的关键进展。

存量成长层企业显现何种分化?

Wind数据显示,目前科创板已有57家未盈利企业完成上市,合计募资达2358.32亿元。从盈利转化进度来看,其中21家企业已顺利摘“U”,剩余35家仍处于等待摘“U”的存量阶段。

已实现摘“U”企业,进一步折射出不同科创赛道商业化落地节奏的显著差异。具体来看,信息技术领域未盈利企业的商业化变现效率尤为突出,共有13家在上市后成功实现盈利并完成摘“U”;医疗保健领域和材料领域则分别7家和1家企业达成这一目标。

这一差异的背后,或与行业属性密切相关。医疗保健领域企业的研发与商业化周期普遍较长,多数企业在上市时仍处于研发中后期阶段,即便通过上市募资获得了资金支持,仍需一定时间完成产能落地、渠道铺设等关键环节,盈利验证自然需要更长周期;而信息技术领域在技术转化与市场变现方面具备天然优势,也因此成为摘 “U” 的主力赛道,直观反映出不同科创赛道在技术转化效率与商业化周期上的差异。

在35家等待摘“U”的存量未盈利上市企业(即新组成的科创成长层)中,时间维度的分化同样明显。有8家于2020年上市企业至今仍未实现盈利,但另有8家于2020年同期上市的未盈利企业,已在上市后成功实现盈利并完成摘“U”。

进一步从赛道分布看,于2020年上市的存量未盈利企业中,等待摘“U”的企业更多来自医疗保健领域,这一现象也从侧面佐证了行业属性对商业转化效率的影响。

从上市时间分布来看,存量带“U”标识的企业中,2022年上市的数量最多,共计12家;2021年上市的有待摘“U”存量企业则数量最少,仅为5家。

(财联社记者 赵昕睿)

微信扫一扫打赏

微信扫一扫打赏

支付宝扫一扫打赏

支付宝扫一扫打赏